并购重组海外上市难成行

目前IPO整体环境低迷、首发上市融资受阻,一些“终止审查”的项目转向并购重组之路,拟借壳上市。清科研究中心分析师尹文宣介绍,曾两度折戟首次公开募股的中技桩业拟由ST澄海收购其92.99%的股权,实现借壳上市。

在此案例中,中技桩业分别于2011年和2012年冲刺IPO,但2011年因专利纠纷遭到举报冲刺未果,而2012年又因排队企业渐多,IPO节奏放缓导致上市计划再次搁浅。今年4月3日,中技桩业已撤单,中技桩业准备转道通过借壳上市的方式进入资本市场。

尹文宣表示,像中技桩业这样拟通过并购重组实现借壳上市的企业不止一家。如山东金创多次冲刺首发未果,拟由山东黄金(600547,股吧)收购其控股股东金创集团,从而间接实现上市,还有吉安集团借壳山鹰纸业(600567,股吧)、天津滨海水业集团借壳*ST四环等。

但尹文宣强调,一般情况下,IPO融资渠道畅通,拟上市企业通常不会选择借壳上市,因为借壳上市不像IPO可以立马获得融资,同时还要支付高昂的买壳费用。此外,并购还涉及控股权丧失问题。中科招商人士表示,很多企业都由于并购涉及控制权丧失问题而不愿被并购。“因为每次并购都在丧失着原有股东的控制权,没有控股权,就丧失了在企业中的决定权。”

海外上市也是撤单企业可以选择的渠道。有报道称,目前已有多家城商行筹备或计划赴港上市,其中上海银行、重庆银行、大连银行、徽商银行已向银监会递交H股上市申请。

对于企业赴海外上市,监管部门一直在为境内企业赴境外上市提供便利,已取消了境内企业到境外上市的“456”条件(即取消了境内企业在境外上市应符合4亿净资产、5000万美元融资额、6000万人民币净利润的标准)和前置程序,不再设盈利、规模等门槛,简化了境外上市的申报、审核程序。但投行人士指出,从全球角度来说,IPO资源并不多,而且海外市场的融资能力和估值也不高,对境内企业诱惑力不是很大。此外,成本高也是境内企业意愿不强的重要原因。

根据清科研究中心数据,4月没有一家内地企业赴境外IPO,而5月完成IPO的两家中国企业均选择在香港主板挂牌,分别为金融行业的中国银河证券股份有限公司以及建筑/工程行业的中石化炼化工程(集团)股份有限公司。对此,这位投行人士认为,大型企业会选择H股融资,但目前撤单企业更多的是拟在中小板和创业板上市的企业。“海外上市对他们诱惑不会很大,预计269家企业只有极少数选择海外上市。”

发送好友:http://www.sixwl.com/ipo/100634.html

更多信息请浏览:第六代财富网 www.sixwl.com

上一篇:IPO折戟公司热衷“曲线救国”

下一篇:多管齐下助力企业融资

·首批上市企业或出自83家已过会公司2013.06.14

·次轮IPO抽查9券商中签专项检查或常态化2013.06.14

·赵令欢Pre-IPO不是长久之计2013.06.14

·国泰君安进一步明示具体业绩下滑免责条件2013.06.14

·华林证券促进拟上市公司融资多元化2013.06.14

·中信建投公平网下配售机制2013.06.14

女骑手裸拍慈善日历

女骑手裸拍慈善日历 超市雷人惹不起

超市雷人惹不起 东莞13岁男孩与巨蟒同居12年

东莞13岁男孩与巨蟒同居12年 瑞典清洁女工为过瘾偷开火车撞上

瑞典清洁女工为过瘾偷开火车撞上 北影2013报名现场

北影2013报名现场 细数两岸三地男星

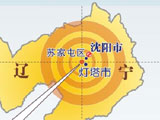

细数两岸三地男星 辽阳地震辽阳5.1级

辽阳地震辽阳5.1级 北京招聘会进未管

北京招聘会进未管