曲线IPO

晚报记者 程绩 报道 制图 邬思蓓

晚报记者 程绩 报道 制图 邬思蓓新股发行开闸尚不明朗的局面下,很多大型企业选择曲线IPO。 4月22日晚,美的电器(000527,股吧)发布公告,美的集团整体上市方案获股东大会通过,将以换股吸收合并美的电器方式来实现整体上市;交易完成后,美的电器法人资格将注销,美的集团作为存续公司将承接美的电器的全部资产、负债、业务、人员、合同及其它一切权利与义务;美的集团发行价为每股44.56元,发行7.1亿股。整体上市预计在今年底前完成。

但是,美的电器中小股东对整体上市方案的换股价格不满。不少投资者认为,美的集团44.56元的发行定价所依据的基础并不合理,明显偏向于大股东利益。

换股比例为0.3582∶1

根据美的电器发布的公告,美的集团拟以每股44.56元发行股份,美的电器流通股东将以每股15.96元换取美的集团发行的股份,美的电器和美的集团的换股比例为0.3582∶1。

按美的集团发行前总股本10亿股、发行后为17.132亿股的发行价格计算,美的集团的总市值为763.4亿元。

一位不愿透露姓名的证券分析师表示,“美的A股挂牌上市只需要通过商务部、中国证监会的最后审核,流程最多4~5个月。 ”

按此前美的公布的方案,美的集团通过以换股方式吸收合并美的电器而实现整体上市,重组涉及总资产900多亿元,境内外子公司约200家。从美的集团拥有的资产来看,除了地产,美的将实现大家电、小家电、机电以及物流等全部业务的上市。

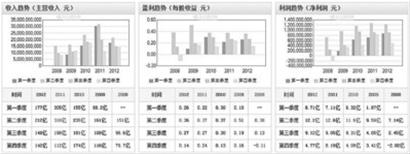

美的整体上市后,美的电器(空调、冰箱、洗衣机)收入占集团60%以上,新注入上市公司后占比超过30%。据美的公布信息显示,小家电、机电以及物流资产达320亿元,而美的电器收入达680亿元。

“新注入上市公司的资产盈利能力比大家电盈利能力更强,特别是已占美的整体收入25%的小家电业务,其毛利率是大家电的10倍甚至更多。 ”上述人士同时透露,新注入上市公司的三大资产将占到美的集团整体利润的45%。

整体上市后,美的集团股权结构将发生变化。美的创始股东、战略投资者、管理层和流通股东的持股比例由原来的5∶2∶1∶1转变为3∶1∶1∶4,即美的控股34.9%,战略投资者12.3%,管理层11.1%,普通流通股东41.7%。此前,美的集团最大股东由美的创始人何享健控股的美的控股,占比为59.85%。

整体上市完成后,美的集团将实现主业大家电、小家电、电机、物流全部业务的上市,同时将成为中国产业链最完整、涉及产品范围最广的家电业上市公司。此外,美的承诺换股完成后将加大分红力度,三年内每年现金分红不少于当年可分配利润的三分之一。

发行定价偏向大股东

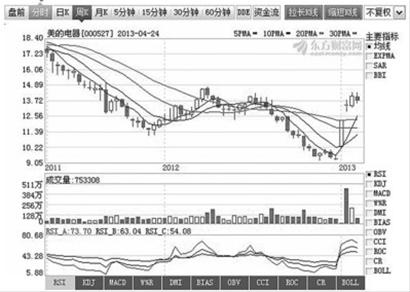

换股后存续的美的集团总股本为17.13亿股,根据备考财务报表,其2012年净利润为53.05亿元,即每股收益约为3.10元。目前格力电器(000651,股吧)和青岛海尔(600690,股吧)的市盈率分别约为10.6倍和10.3倍。按10倍的市盈率计算,美的集团上市后31元的价格定位更具合理性。按照1∶0.3582的换股比例计算,美的电器股价在11元附近为合理区间。但美的集团公告的发行价高达44.56元,且美的电器的换股价格为15.96元,受心理因素影响,因而出现连续涨停。目前,美的电器已处于阶段性高位,面临调整压力。

目前美的电器中小股东对整体上市方案的换股价格不满,不少投资者认为美的集团44.56元的发行定价所依据的基础并不合理,明显偏向于大股东的利益。凡此种种表明,即便最终实现整体上市,美的集团能否站稳44.56元的发行价也存在巨大的不确定性。

美的电器董事李飞德表示,美的集团44.56元/股的作价,是以2013年每股净利估值为基础,将大家电、小家电、电机、物流类上市公司的估值水平加权平均,得出美的集团的市盈率为13倍,但现在只按10倍来算。

有股东询问,美的集团会否承诺实现2013年69亿元的净利估值。李飞德回应,美的小家电已关停5~6个亏损项目,如太阳能热水器、酸奶机、电子鞋柜等,美的对实现2013年预测的盈利水平有信心。

董事长详解四大疑问

在4月22日举行的美的电器年度股东会上,来自各地的投资者与公司高管进行了交流,董事长方洪波重点回答了投资者四方面的问题。

有投资者关心美的集团在电商方面的布局,是否有自己建电商平台的打算?

美的集团董事长方洪波表示,美的集团目前与国内的电商巨头京东、苏宁易购、天猫均有良好的合作关系,并且公司的电子商务呈爆发式增长,去年成交额不到10亿元,今年的线上销售额预计可达35亿元~40亿元。公司目前没有自建电商平台的打算,只是跟成熟的电商平台合作。电商说到底也就是一个渠道而已,就像以前美的不会像苏宁、国美建家电专卖店一样,目前也没有必要专门建立一个属于美的的电子商城。

对于投资者提出的小家电业务盈利能力不强的问题,方洪波表示,虽然美的集团的小家电整体盈利水平高于大家电,但盈利能力还没有达到行业平均水平,主要是以前品种太杂,有些产品的毛利率高达30%~40%,但也有20多个种类不赚钱甚至亏损,公司对一些没有前景、盈利能力不强的小家电已实行关停并转。

方洪波称,今年小家电的整体盈利水平会有较大改善,争取达到行业平均水准,经过3~5年的努力达到行业龙头企业的盈利水平。

有投资者问及方洪波如何看待格力电器和海尔电器等竞争对手?方洪波坦言,美的集团自2011年7月确立转型升级的发展战略后,坚持以市场和客户为导向,将重点放在生产让消费者满意的产品上,不断加大科技投入,提高产品的高附加值,美的集团基本不再关注竞争对手如何做,也不太关注市场格局,只是做好份内事。一切以消费者为主体,力求所有产品符合消费者的需要,得到消费者的认同。公司不再关注行业内的地位和排名,如何提高产品核心竞争力才是公司的聚集点。

对于海外市场开拓,方洪波介绍,美的集团去年出口额72亿美元,其中60亿美元属于在中国生产出口到海外,但60亿美元中只有约10亿美元是自主品牌,其它都是OEM。目前在欧美市场仍以OEM为主,在新兴市场则以自主品牌为主。美的自主品牌与OEM的比例目前是三七开,未来要达到五五开,因为自主品牌的利润率明显高于贴牌。美的集团目前的发展战略将效益置于优先地位,不再片面追求企业规模,未来3~5年销售收入保持15%以上的增长就可以了,但利润的增幅要高于收入的增幅。

曲线实现集团整体上市

IPO重启依旧没有明确的时间表。在此背景下,美的集团等一些大型企业集团通过换股吸收合并旗下上市公司就成了一种曲线实现集团层面整体上市的IPO方式。

更早的案例是2月下旬首尝B股转A股的东电B股,其控股股东浙能电力同样拟以全部新增A股股份,换股吸收合并东电B股除控股股东以外股东持有的所有B股股份,既实现整体上市又解决B股问题。另一家长期存在重组预期的上市公司秦川发展(000837,股吧),其控股股东秦川集团也拟采取换股吸收合并的方式实现整体上市。

分析类似案例可发现,均存在“大集团、小公司”的特征,以及同业竞争的问题。这些企业大多规模较大,业绩较好,盈利水平不错,均已具备上市条件。或许随着“美的模式”的成功,未来这一模式会被进一步复制。

在目前IPO尚未重启的情况下,以换股吸收合并为名走上市之路的优势相当多。不仅可绕开IPO“堰塞湖”,而且吸收合并的审查标准总体上类似重大资产重组,并由并购重组委进行审核,相对要过发审委的IPO更为容易,整体流程可控制在半年左右。

不过,换股吸收合并的缺点也显而易见,即无法像IPO那样募集资金。对于这些企业集团,整体上市及解决同业竞争更为重要,募资可待上市以后再考虑。

标签:曲线

上一篇:曲线IPO 发行定价引争议 美的上市案获股东大会通过

下一篇:迪瑞医疗IPO涉嫌造假

·揉搓模式折射主力意图2013.04.25

·早盘探底回升 主力洗盘阴谋曝光2013.04.25

·美国一大型基金减持重庆农商行979万股2013.04.25

·对冲基金巨头保尔森称将继续持有黄金2013.04.25

·鹏华美国房地产今年以来上涨8.09%2013.04.25

·巴菲特喜欢从失败中学习 自满是失败最大原因2013.04.25

风骚与端庄并存 甘婷婷艳丽写真

风骚与端庄并存 甘婷婷艳丽写真 性感美女

性感美女 女骑手裸拍慈善日历

女骑手裸拍慈善日历 极品美女占领香车 性感酥胸激爆眼

极品美女占领香车 性感酥胸激爆眼 女记者提问环境问

女记者提问环境问 北京代表团向媒体

北京代表团向媒体 安徽老太从3楼坠入

安徽老太从3楼坠入 习近平在甘肃考察

习近平在甘肃考察