新股东曲线上市

晚报记者 邵丽蓉 报道制图 邬思蓓

晚报记者 邵丽蓉 报道制图 邬思蓓花4.28亿元购买净资产8289万元的股权,溢价率高达416%,这笔账怎么算也亏,却偏偏有人愿意承接这笔买卖。这个“冤大头”就是入主金健米业(600127,股吧)的金霞粮食。

不过,愿意花如此大的代价接盘,也许并非金霞粮食的本意,而是其背后湖南粮食集团的意愿。湖南粮食集团觊觎资本市场已久,此前有通报显示,自组建伊始,湖南粮食集团就瞄准了用3~5年培育成年产值过100亿元的上市公司的目标。看着金健米业的壳清理得差不多了,趁机曲线IPO,参考市场上平均3亿元的借壳价格,这笔买卖看来并不亏。

“农行解套”重组获新生

从去年12月21日起停牌,其间经历一次两日的短暂复牌后继续停牌,金健米业和广大投资者玩上了“躲猫猫”的游戏。去年12月24日公司公告称,其大股东中国农业银行(601288,股吧)常德分行拟通过公开征集的方式协议转让其持有的9265.7万股股份,该股份占公司总股本的17.02%。

今年2月8日,金健米业发布股东协议转让公司股份获批的公告,农行常德分行协议将其持有的金健米业全部股份9265.66万股转让给金霞粮食,转让价格为每股4.62元,总计4.28亿元。此次股份转让完成后,湖南金霞成为第一大股东。不出意外的话,作为资产重组方的金霞粮食产业有限公司(简称“金霞粮食”),即将全面接管金健米业。

不过,好事多磨。今年3月5日公司再次复牌,一系列的重组注资事件告一段落。 3月5日公司公告,称审议通过了《关于公司非公开发行股票方案的议案》。公司拟以4.11元/股的价格向金霞粮食、发展集团、湘江投资及兴湘创富等特定对象非公开发行数量为97323601股的股票。本次发行拟募集资金总额约40000万元,扣除发行费用后的募集资金净额中的20000万元用于偿还银行贷款,剩余募集资金将用于补充流动资金。发行完成后,金霞公司持股比例将由17.02%上升至22.34%。据悉,金霞粮食的收购资金来源为地方政府2亿元现金补贴以及2亿多元的专项并购贷款支持。

此次重组,三方获利。金健米业获得新生,湖南粮食集团成功借壳,而受困6年的农行终于解套。2006年,常德粮油总公司因无法清偿所欠常德农行贷款,无奈以股抵债,后者被迫成为金健米业控股股东。

此后,常德农行不断减持金健米业,截至金霞公司接手前,其所持的金健米业股权比例已从43.27%降至17.02%。自控股金健米业以来,常德农行在二级市场12次减持,持股比例最终降至17.02%,累计减持获利约4.7亿元,在收回成本之余还赚得盆满钵满。

然而,受制于证券挂牌小宗交易限额的影响,常德农行的退出承诺早已逾期。而金健米业的市盈率一直居高不下,协议转让遭到二级市场的无情阻击,金健米业的重组变得进退维谷。数年间,金健米业的重组绯闻一直不断,中粮集团、天心实业、高广投资、金龙鱼等均曾被市场传言为重组对象,但一直只是“光打雷不下雨”无一修成正果,直至去年证券市场经历了熊市洗礼,金健米业的股价从高峰回落,金霞粮食接盘,受困长达6年的农行终于解套。

“问题大米”事暂无影响

不过,刚宣布重组事宜,湖南大米就曝出了“问题大米”事件,其中牵涉的企业就有金霞粮食。

2月底,有媒体曝湖南近万吨重金属镉超标大米流入广东市场的事件,引起各方关注。报道指出,大米镉超标,由气候、土壤、水源等多重因素引起,长沙地区最为严重。镉在人体积蓄潜伏可长达10年~30年,可导致肾脏等器官发生病变,引发骨痛病,人体长期摄入镉还会导致癌症,即使低剂量摄入也对健康有害。

记者关注到,“问题大米”供应商包括湖南省粮食局直属的湖南粮食中心批发市场等中央直属库和地方粮库,并涉及湘粮集团旗下的金霞粮食。记者致电金健米业,董秘回应重组不受影响。她同时表示,本次事件主要是湖南、江西等地的部分拥有重工业的城市,金健米业原料收购地在常德,常德地区以轻工业为主,几乎没有重工业企业污染,因而“问题大米”不涉及到金健米业。 “我们在收粮的第一步就会严格检测是否合格,所以进来的米肯定是合格的。粮收进来之后会放至储备仓,会定期、定量、定时对大米和稻谷进行抽检。 ”

同时,湖南省粮食集团也表示,“问题大米”事件对金健米业的重组暂时没有影响。工作人员称他们有专业的中介机构在多番论证和商讨,只要有不利因素都会将其考虑进去,不可能把一些瑕疵或问题带到上市公司。

“弱弱联姻”为市场诟病

经过重组,多年来颓势发展的金健米业,是否将迎来属于它的春天?因本次结缘是“弱弱联姻”,业内人士似乎并不看好。

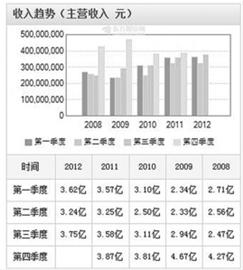

1月30日,金健米业发布了业绩预盈公告,称2012年公司产业经营同比增效明显,尤其是米、面、油、奶主业全部实现盈利,改变了上年同期亏损的局面。此外,公司积极盘活资产,通过处置金色华庭等长期资产,取得了较大收益。

虽然扭亏为盈,但作为“中国粮食第一股”的金健米业上市以来业绩始终疲弱。金健米业前身常德市粮油总公司,于1994年1月5日成立,1998年重组深圳潇湘米业公司等五家企业成为资本市场的一员。但由于受制 “资金占用大、毛利率低”等粮油行业普遍存在的问题,多年来一直微利经营,2011年甚至亏损6704万元。此外,金健米业负债累累,其2010、2011、2012年1~9月总负债分别为9.06亿元、8.95亿元、8.48亿元,其中流动负债分别高达7.95亿元、7.5亿元、6.79亿元。近年来,公司资产负债率一直在60%以上,每年的利润均被高额财务费用所蚕食。董秘也向记者表示,“由于大股东是农业银行,企业不能注资,金健米业的发展全靠自己。因此,业绩一直以来难脱困局。 ”

而此次接盘的新主金霞粮食,也不是有钱人。金霞粮食注册地为长沙市开福区芙蓉中路一段160号,注册资本为5000万元。其主营业务为生产加工大米、粮食收购、普通货运等,是粮食及其深加工产业链中的中介,属于微利产业。公告显示,公司2011年净利润为5753万元,货币资金仅有1.87亿元;2012年前三季度盈利1341万元,业绩呈下滑趋势。难怪有资深市场人士指出,金霞重组金健只是弱弱联合,对金健米业的后续发展并无太多助推作用。

同时,此次联姻还涉及同业竞争的矛盾。不过,金健米业董秘表示,两家公司各有优势互为补充,金健在品牌、市场运作上有经验,而金霞及其背后的湖南粮食集团,在粮储、物流、交易、期货和政策上更胜一筹。

“曲线借壳”入更多资产

其实,金霞粮食实际来头不小,其背后靠着“财大气粗”的湖南粮食集团。目前,湖南粮食集团总资产已增长到40亿元,粮油年加工能力由24万吨提升至43万吨,一举进入全国粮企十强,被吸纳为全国粮油集团“4+4”峰会成员。据了解,2011年湖南粮食集团的销售收入为13亿元多;2012年达到26.72亿元。可以预计,随着金健米业的 “加入”,2013年集团的销售额将再增长一倍,有望突破50亿元。

一券商研究员告诉记者,金霞公司接手金健,就是因为背后有实力雄厚的大股东支撑。湖南粮食集团一直觊觎资本市场,瞄准了用3~5年培育成年产值过100亿元的上市公司的目标。其董事长谢文辉在年前的一次公开讲话中表示,集团将突出粮油加工和粮食物流两大主体产业,形成实体经营与资本运营双轮驱动的科学发展新格局,将企业打造成为中国最具品牌影响力的现代粮食产业集团。

对于进军资本市场,湖南粮食集团一直做的是“整体IPO”和“借壳”两手准备,甚至去年已经在国家工商总局为集团预名 “南方粮油产业股份有限公司”。 同时,金健米业也在这几年为重组积极铺平道路,不断清理药业、房地产等多元化资产,于是两家联姻一拍即合。

“目前市场上的平均借壳价格大约在3亿元左右,且大多数企业均偏好于无资产负债的净壳。然而,金健米业既非净壳,还债台高筑。之所以选择它,无非考虑两点,一是IPO重开没有预期;二是同为湖南公司,肯定有政府不希望省内的壳资源旁落他人的因素。而且,金健米业是同行,对整合渠道共用等都更有利。 ”上述券商研究员告诉记者。

他同时表示,仅靠金霞的能力很难将金健托上高位。金健要发展,还得靠湖南粮食集团的资本和资源运作。他估计,由于湖南粮食集团旗下众多产业实体与金健米业高度重合,涉及同业竞争问题,因而集团一定会逐步将相关优质资产注入上市公司,将金健米业打造成集团的资本运营平台。 “通过定向增发的方式将旗下资产注入金健米业,以达到解决同业竞争以及从二级市场融资的目的。身为全国粮企十强,湖南粮食集团的优良资产不少。例如,年交易额达60亿元的长沙国家粮油交易中心,金霞和裕湘这两个中国驰名商标等等。若将旗下的裕湘面业注入,有可能在A股市场再造一个面业股。 ”

上一篇:姚刚IPO在完成财务自查核查之后才能考虑启动

下一篇:姚刚IPO有望3月31日后重启

·电力一线代表建议政策支持电动汽车2013.03.07

·以 “智慧旅游”应对景区拥堵2013.03.07

·受累速成鸡事件 百胜在华发展减速2013.03.07

·凉茶官司 “醉翁之意不在酒”?2013.03.07

·代工厂抛弃宜家国内制造业谋转型2013.03.07

·用工荒常态化将催热机器工人产业2013.03.07

清纯美女火辣的性感诱惑

清纯美女火辣的性感诱惑 最性感锁骨与香肩的美女

最性感锁骨与香肩的美女 马云表情逗趣尽显个人魅力

马云表情逗趣尽显个人魅力 美国人的惊悚廉价整容

美国人的惊悚廉价整容 北京大部地区雾霾

北京大部地区雾霾 沈阳浑南新区被遗

沈阳浑南新区被遗 她们的腿很“抢镜

她们的腿很“抢镜 工信部六方面推动

工信部六方面推动